El Impuesto sobre Sociedades (IS) es el impuesto que graba la renta obtenida por las sociedades, entidades jurídicas y otras entidades no jurídicas. Quédate leyendo si quieres saber quiénes son los obligados a pagarlo, qué responsabilidades conlleva, cómo se declara, qué plazos de presentación existen y mucho más.

Índice

Qué es el Impuesto sobre Sociedades de Bizkaia

El Impuesto sobre Sociedades es el impuesto que recae sobre los beneficios que obtiene una sociedad y demás entidades jurídicas. A continuación te resumimos las características que lo definen.

Características del Impuesto de Sociedades

Estas son las características que nos van a ayudar a entender qué y cómo es el Impuesto sobre Sociedades:

- Se trata de un impuesto directo, es decir, grava los ingresos económicos obtenidos de forma periódica e individual.

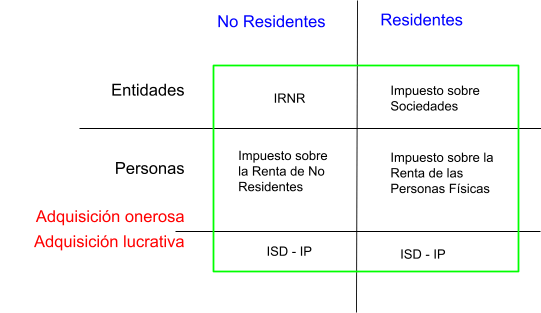

Los impuestos directos que gravan la adquisición renta son los siguientes:

- Es de carácter personal, esto supone que tiene en cuenta la situación individual de cada sociedad en el momento de determinar qué se incluye en el impuesto, qué tipo impositivo se aplica, qué deducciones se incluyen, etc.

- Es un impuesto proporcional, es decir, sea cual sea el nivel de beneficios obtenidos siempre se aplicará un mismo tipo impositivo.

Aunque no todas las sociedades aplican el mismo tipo, pues como mencionábamos, se trata de un impuesto de carácter personal que tiene en cuanta la situación de cada sociedad.

Con carácter general, se aplicará el tipo impositivo del 24 % a las grandes empresas y el 20% para las pequeñas y medianas empresas (pymes). Aunque posteriormente, se verá que no es estrictamente proporcional, sino que es un gravamen parcialmente analítico.

- Se trata de un impuesto periódico, ya que se declara una vez al año.

- Es un impuesto sintético, esto es, no distingue el origen de las rentas obtenidas. Sea cual sea el origen todas las rentas se gravarán del mismo modo. No ocurre lo mismo en la declaración de la renta, donde se distinguen la base general y la base del ahorro para integrar las diferentes rentas según su origen.

Hecho imponible y base imponible del impuesto

El hecho imponible del impuesto, es el origen o el nacimiento de la obligación de tributar del impuesto. El Impuesto sobre Sociedades grava la renta de las sociedades y demás entidades independientemente de cuál sea la fuente, el origen o el pagador de las rentas.

La base imponible del impuesto será la renta obtenida en el periodo impositivo menos la compensación de bases imponibles negativas de ejercicios anteriores. La renta obtenida a lo largo del periodo es el resultado contable de la sociedad que puede verse reflejada en la Cuenta de Pérdidas y Ganancias.

Tipos impositivos aplicables

Los tipos impositivos aplicables en el Impuesto sobre Sociedades que dicta la Norma Foral 11/2013, de 5 de diciembre, del Impuesto sobre Sociedades son:

- Con carácter general a las grandes empresas se les aplicará el tipo impositivo del 24% sobre los beneficios

- Se aplicará el tipo del 20% a las Pymes.

- Las sociedades patrimoniales rompen la regla de impuesto proporcional, por tanto, se puede considerar parcialmente analítico, ya que aplican un tipo impositivo distinto por cada nivel de renta obtenida como se muestra en la siguiente tabla:

| Base Imponible | Tipo de gravamen aplicable |

| De 0 a 2.500,00 | 20 % |

| De 2.500,01 a 10.000,00 | 21 % |

| De 10.000,01 a 15.000,00 | 22 % |

| De 15.000,01 a 30.000,00 | 23 % |

| De 30.000,01 en adelante | 24 % |

- Tributarán al 19% algunas sociedades o entidades jurídicas como mutuas de Seguros Generales, Sociedades rectoras de la Bolsa de Valores y otras excepciones.

- Aplican el tipo 31% aquellas dedicadas a la explotación de yacimientos para la obtención de hidrocarburos.

- Las Entidades de Previsión Social Voluntaria (EPSV) y los fondos de pensiones aplicarán el tipo del 0%.

- Tributarán al tipo del 28% las entidades de crédito y las entidades de un grupo fiscal.

Deducciones y otras minoraciones de cuota

Son numerosas las deducciones que existen para minorar la cuota a pagar del Impuesto sobre Sociedades, en este apartado te comentamos algunas de las más significativas:

- Algunas de las deducciones que minoran la cuota íntegra para obtener la cuota líquida:

- Deducción para evitar la doble imposición.

- Deducción por inversiones realizadas por las Autoridades Portuarias.

- Deducción por el proyecto Batuz.

- Algunas de las deducciones que minoran la cuota líquida para obtener la cuota efectiva:

- Incentivos para el fomento de la cultura.

- Deducciones por Investigación y desarrollo.

- Deducción por inversiones en activos no corrientes nuevos.

- Algunas de las minoraciones a la cuota efectiva para obtener la cuota a ingresar o a pagar:

- En los años 2019 y 2020 la deducción extraordinaria de la cuota efectiva como medida dirigida a la reactivación económica por la COVID-19.

- Pagos fraccionados.

- Retenciones e ingresos a cuenta (sólo los realizan las grandes empresas).

Esquema de liquidación del impuesto

Para saber cómo se liquidará el Impuesto sobre Sociedades puedes apoyarte en el siguiente manual:

- En primer lugar, hay que finalizar la contabilidad cumpliendo las normas mercantiles y contables para realizar la cuenta de pérdidas y ganancias y obtener el resultado del ejercicio.

- Una vez obtenido el resultado del ejercicio, a este se le debe realizar ciertos ajustes en materia de ingresos, gastos, reglas de valoración… Estos ajustes fiscales están definidos entre los artículos 16 a 55 de la Norma Foral del IS.

- Tras aplicar los ajustes, se obtendrá la base imponible previa del ejercicio.

- La base imponible previa se verá compensada por las bases imponibles negativas de ejercicios anteriores. Así, se obtiene la base imponible que coincidirá con la base liquidable.

- A la base liquidable se le aplicará el tipo de gravamen correspondiente, así obtenemos la cuota íntegra.

- La cuota líquida será el resultado de minorar la cuota íntegra aplicando las deducciones. La cuota líquida no podrá ser negativa; se minorará hasta ser cero.

- En el caso de que la cuota líquida sea positiva existen otras deducciones e incentivos con los que minorarla y obtener la cuota efectiva que también se podrá ver minorada aplicando las deducciones extraordinarias, retenciones y pagos fraccionados. Como resultado de todas las minoraciones se obtiene la cuota a ingresar o devolver del impuesto.

Quién tiene obligación de presentar el Impuesto sobre Sociedades en Bizkaia

Tendrán que presentar el Impuesto de Sociedades las personas jurídicas, con excepción de las sociedades civiles, y algunas entidades sin personalidad.

- Son personas jurídicas: las sociedades mercantiles, sociedades civiles y otras entidades con personalidad, corporaciones, fundaciones y asociaciones.

- Son entidades sin personalidad: las administraciones, los organismos y las entidades de derecho de las públicas territoriales, las entidades gestoras de la Seguridad Social, Euskaltzaindia, Eusko Ikaskuntza, etcétera.

Exenciones: Quién no tiene obligación de presentar el Impuesto sobre Sociedades en Bizkaia

Sobre exenciones y exenciones parciales dice el artículo 12 de la Norma del IS lo siguiente:

Estarán totalmente exentas del Impuesto:

- Las Administraciones públicas territoriales, así como sus organismos autónomos y entidades u organismos de derecho público de las mismas.

- Las entidades públicas encargadas de la gestión de la Seguridad Social.

- Eusko Ikaskuntza, Euskaltzaindia, Real Sociedad Bascongada de los Amigos del País, la Asociación para la Promoción y Difusión del Concierto Económico «Ad Concordiam»…

Estarán parcialmente exentas:

- Las entidades sin ánimo de lucro que no reúnan los requisitos para disfrutar del régimen fiscal establecido en la Norma Foral de régimen fiscal de las entidades sin fines lucrativos y de los incentivos fiscales al mecenazgo.

- Las uniones, federaciones y confederaciones de cooperativas.

- Los colegios profesionales, las asociaciones empresariales y profesionales, las cámaras oficiales, las cofradías de pescadores, los sindicatos de trabajadores y los partidos políticos.

- Los fondos de promoción de empleo.

- Las Mutuas Colaboradoras con la Seguridad Social.

Dónde hay que tributar

¿Cuándo aplicaremos la normativa foral de Bizkaia? A continuación te decimos cuáles son las claves para saberlo:

- Los sujetos pasivos con domicilio fiscal en Bizkaia, salvo:

- Quienes superen los 10 millones de euros en el volumen de operaciones en el ejercicio anterior.

- Superen el 75% de operaciones del ejercicio anterior en territorio común.

- El 100% de las operaciones del periodo anterior en Gipuzkoa o Araba.

- Los sujetos pasivos con domicilio fiscal en alguno de los otros dos territorios históricos (Araba o Gipuzkoa) y que cumplan las siguientes tres condiciones:

- Volumen de operaciones superior a 10 millones de euros en el ejercicio anterior.

- No haber realizado más del 75% de las operaciones del ejercicio anterior en territorio común.

- Haber realizado el 100% de las operaciones del periodo anterior en Bizkaia.

- Aquellos sujetos pasivos con domicilio fiscal en territorio común y que cumplan las siguientes condiciones:

- El importe del volumen de operaciones superior a 10 millones de euros en el ejercicio anterior.

- Haber realizado más del 75% de las operaciones del ejercicio anterior en EL País Vasco.

- Haber realizado mayor proporción de operaciones en Bizkaia que en cada uno de los otros dos territorios históricos.

¿Cuándo pagaré el impuesto en el Territorio Histórico de Bizkaia? La exacción o recaudación del impuesto le corresponderá a la Hacienda Foral de Bizkaia cuando cumpla las dos siguientes premisas:

- Tenga domicilio fiscal en el Territorio Histórico de Bizkaia.

- No hubiera superado el ejercicio anterior el importe de 10 millones de euros en el volumen de operaciones.

- Si superase los 10 millones de euros de volumen de operaciones declarará en aquellas administraciones donde haya tenido operaciones en proporción al volumen de operaciones en cada una de ellas.

Declaración del Impuesto sobre Sociedades en Bizkaia: Modelo 200 y Modelo 220

Modelo 200

El Modelo 200 es el modelo mediante el cual se declara y se paga el Impuesto sobre Sociedades en Bizkaia. Deberán presentarlo todas aquellas entidades y personas jurídicas sujetas al IS.

Dentro del modelo se refleja la información económica de la empresa, así como las deducciones que puede aplicar, etc. Para realizarlo la Hacienda Foral de Bizkaia saca anualmente un programa informático para poder completar mediante el mismo los modelos de declaración.

Plazo de presentación del Modelo 200

Se deberá presentar el modelo 200 de todas aquellas empresas cuyo periodo económico coincide con el año natural antes del 26 de julio del año siguiente.

Pero no todas las sociedades y demás entidades tienen el mismo periodo de presentación pues aquellas cuyo ejercicio económico no coincide con el año natural deberán contar seis meses desde que finaliza el ejercicio económico para saber cuál es su fecha límite para entregarlo.

Cómo se presenta el Modelo 200 de Bizkaia

La presentación del modelo 200 será de forma telemática a través de BizkaiBai, siguiendo estos pasos:

- Accedemos a BizkaiBai y entramos al apartado: “Declaraciones telemáticas tributarias > Presentaciones > Sociedades > Modelo 200”.

- Siguiendo la ruta y pinchando en el modelo nos llevará a la pantalla de presentación de Sociedades donde se detalla la información referente al proceso de “Anexar documentación” y pulsamos “continuar”.

- Ahora, anexamos el modelo que se ha realizado anteriormente con el programa de ayuda de la Diputación Foral.

- Luego, se mostrará un resumen del envío que se está realizando y pulsando sobre el NIF o el CIF del obligado tributario se puede consultar el borrador del envío.

- Para confirmar el envío mostrado como borrador se debe pulsar sobre el botón “Confirmar”.

- Una vez confirmada la operación pulsando sobre el botón “Validar”, pasamos a las opciones existentes para “Adjuntar documentación”. Y podremos ver el resumen definitivo de la declaración.

- Por último una vez que se han anexado todos los ficheros, se debe pulsar sobre el botón “Enviar” y se mostrará un breve resumen del envío.

Modelo 220

El Modelo 220 es aquel que deberán presentar para declarar y pagar el impuesto de sociedades aquellas entidades que son parte de un grupo fiscal, es decir, aquellas que tributan por el Régimen de consolidación fiscal.

Igual que el modelo 200 se presentará a través de BizkaiBai de forma telemática seis meses de haber finalizado el ejercicio económico del grupo fiscal, si el ejercicio coincide con el año natural el plazo será del 1 al 26 de Julio.