Si eres autónomo o tienes una empresa en Bizkaia, una de tus obligaciones fiscales es liquidar el IVA a través del Modelo 303.

En qointax te damos toda la información que necesitas para presentar el Modelo 303 Bizkaia.

Índice

- 1 ¿Qué es el Modelo 303 de IVA y para qué sirve?

- 2 ¿Quién debe presentar el Modelo 303 de autoliquidación?

- 3 Plazo de presentación del Modelo 303 Bizkaia

- 4 ¿Dónde presentar el impreso del Modelo 303?

- 5 ¿Cómo rellenar el Modelo 303 paso a paso?

- 5.1 Página 1 Modelo 303 Bizkaia

- 5.1.1 Ejercicio

- 5.1.2 Período

- 5.1.3 Fraccionamiento de período concursal

- 5.1.4 Autoliquidación complementaria

- 5.1.5 Sujeto pasivo

- 5.1.6 Liquidación

- 5.1.7 IVA devengado

- 5.1.8 IVA deducible

- 5.1.9 Regularización de cuotas (art. 80. Cinco. 5ª Norma Foral del IVA 45).

- 5.1.10 Porcentaje de tributación en Bizkaia.

- 5.1.11 Resultado

- 5.2 Página 2 Modelo 303 Bizkaia

- 5.1 Página 1 Modelo 303 Bizkaia

- 6 Descargar el Modelo 303

¿Qué es el Modelo 303 de IVA y para qué sirve?

El Modelo 303 es el formato de autoliquidación del Impuesto sobre el Valor Añadido (IVA).

Mediante este modelo, se liquida el pago fraccionado del IVA, abonando a Hacienda la diferencia entre el IVA de las facturas que pagas en tu actividad como autónomo y el IVA de las facturas de tus clientes.

¿Quién debe presentar el Modelo 303 de autoliquidación?

Todos los autónomos y PYMES que realizan actividades económicas (exceptuando aquellos que realizan actividades exentas de IVA) y están dados de alta en la Hacienda de Bizkaia tienen que presentar el Modelo 303 trimestral de Bizkaia.

Deberán hacerlo de forma mensual aquellos profesionales o empresarios, autónomos o jurídicos, que tengan volumen de operaciones superior a 6.010.121,04 euros en el anterior año natural.

Del mismo modo, también lo tendrán que presentar cada mes los autónomos y empresas inscritos en el Registro de Devolución Mensual de la Hacienda Foral (RDM).

Plazo de presentación del Modelo 303 Bizkaia

Dado que el plazo es distinto para las liquidaciones mensuales y trimestrales, es fundamental saber cuándo se presenta el Modelo 303 Bizkaia. Cada persona tendrá que acogerse al plazo que le corresponda:

Autónomos y empresas que tienen que liquidar el Modelo 303 de forma trimestral

La mayor parte de los autónomos y las pymes tienen que presentar el Modelo 303 por trimestres.

Ahora bien, en estos casos, hay que presentar la declaración entre el día 1 y 25 del mes siguiente al período de liquidación. Por ejemplo, si ese período es el que va de enero a marzo, se deberá liquidar el Modelo 303 entre el 1 y el 25 de abril.

¡Importante! Recuerda que no debes incluir la liquidación del cuarto trimestre (octubre a diciembre), ya que el resultado de estos meses se pasa al Modelo 390. Este último corresponde a la declaración anual del IVA y se presenta en enero del año siguiente.

Autónomos y empresas inscritas en el Registro de Devolución Mensual (RDM)

La declaración debe presentarse también entre el día 1 al 25 del mes siguiente al período que hay que liquidar. Bien es cierto que, en estos casos, hay una serie de particularidades:

En primer lugar, las declaraciones correspondientes al mes de julio se presentarán durante todo el mes de agosto y los 25 primeros días del mes de septiembre.

Por otro lado, las autoliquidaciones correspondientes al mes de diciembre son consideradas como declaraciones finales y se presentan entre el 1 y el 31 de enero del año siguiente.

Autónomos y empresas no inscritos en el RDM y cuyo período de liquidación coincide con el mes natural

El plazo de presentación es el mismo que en el caso anterior, aunque no deben presentar el Modelo 303 de diciembre, ya que ese resultado se traslada al Modelo 390.

¿Dónde presentar el impreso del Modelo 303?

El lugar en el que hay que presentar el Modelo 303 varía en función del resultado de la declaración:

Resultado a ingresar

Cuando el resultado es únicamente a ingresar, las formas de presentarlo son las siguientes:

- Por vía telemática, a través de BizkaiBai.

- En la Caja de la Hacienda Foral de Bizkaia, ya sea en metálico o mediante cheque.

- En cualquiera de los bancos o cajas de ahorros que sean entidades colaboradoras de Hacienda Foral de Bizkaia.

Resultado a compensar o cero

Cuando la declaración sale a compensar o con resultado cero, se puede presentar:

- Telemáticamente, a través de BizkaiBai.

- Mediante correo certificado enviado a la Hacienda Foral de Bizkaia.

- Personalmente, en una de las sedes de la Hacienda Foral de Bizkaia o en sus oficinas descentralizadas.

Presentación telemática obligatoria

Es obligatorio presentar el Modelo 303 por vía telemática a través de BizkaiBai en los siguientes casos:

- Todas aquellas personas, entidades y demás contribuyentes del Impuesto sobre Sociedades, independientemente del número de trabajadores por cuenta ajena que tengan empleados en su actividad.

- Profesionales que realicen labores de asesoramiento fiscal y estén autorizados en el sistema BizkaiBai para actuar en nombre de terceras personas de forma telemática.

- Personas, comunidades de bienes y sociedades civiles que tengan al menos diez empleados por cuenta ajena.

- Autónomos y empresarios del impuesto del IVA que estén inscritos en el registro de devolución mensual.

¿Cómo rellenar el Modelo 303 paso a paso?

El Modelo 303 se debe rellenar por secciones. Asimismo, consta de ocho secciones y más de ochenta casillas.

Si bien puedes utilizar el programa de ayuda de la Hacienda Foral para rellenar el formulario, aquí tienes las instrucciones sobre cómo completar el Modelo 303 Bizkaia correctamente.

Página 1 Modelo 303 Bizkaia

Te explicamos cómo rellenar los apartados de la primera página del Modelo 303.

Ejercicio

Aquí hay que indicar el año al que se refiere la declaración o autoliquidación.

Período

Se distinguen dos casos:

Cuando se trate de una autoliquidación mensual, se deberá colocar el número del mes que se está declarando, del 1 al 12. Por ejemplo, para el mes de enero habrá que poner 01.

Si se trata de una autoliquidación trimestral, lo que se debe indicar es el trimestre al que corresponde. Por ejemplo, el primer trimestre sería: 1T.

Fraccionamiento de período concursal

Si durante el período de liquidación se ha entrado en concurso (en situación de insolvencia), hay que presentar dos declaraciones:

La primera corresponde a la parte del período a liquidar anterior a la declaración del concurso, y la segunda al período a liquidar desde el mismo día de la declaración del concurso y posterior.

Recuerda que debes marcar también una X en la casilla 185, indicando el día, mes y año al que corresponde la autoliquidación fraccionada.

Autoliquidación complementaria

Cuando la autoliquidación sea complementaria, habrá que poner una X en la casilla 01.

Los sujetos pasivos que se hayan acogido al criterio de caja tendrán que poner una X en la casilla 186. Para verlo un poco más claro, el criterio de caja es un régimen especial del IVA por el que los autónomos no tienen que pagar el IVA de las facturas hasta que no las cobren.

De igual manera, quien sea destinatario de operaciones con el régimen especial de criterio de caja tiene que marcar una X en la casilla 187.

Sujeto pasivo

Aquí es necesario completar todos los datos personales solicitados.

La actividad principal es la que durante el período ha supuesto un mayor ingreso. Para identificarla, hay que colocar el código correspondiente a la misma.

En caso de estar inscrito en el RDM, se debe marcar la casilla 2 con una X.

Liquidación

Esta casilla se refiere tanto al IVA devengado (el que se ha cobrado a los clientes) como al IVA deducible (el que se ha pagado a los proveedores).

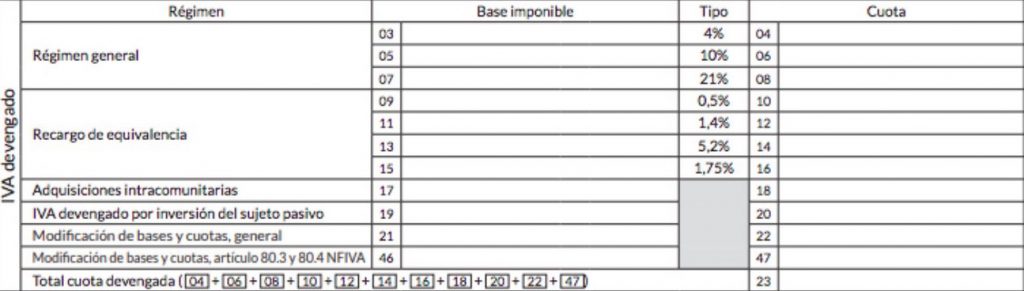

IVA devengado

Casillas 03, 05 y 07. Aquí se tienen que poner el total de las operaciones sujetas y no exentas para calcular la cuota que le pertenece a Hacienda.

Casillas 04, 06 y 08. En estas casillas se debe introducir el total de cada operación más el tipo impositivo que le corresponde a Hacienda.

Casillas 1 a 16. Donde pone “Recargo de equivalencia” se pondrán las bases imponibles gravadas a los tipos 0,5%, 1,4%, 5,2% y 1,75%, así como el resultado total.

Casillas 17 y 18. Aquí hay que poner la base imponible gravada que corresponda al total bienes y servicios realizados en el período de liquidación, y la cuota que resulte.

Casillas 19 y 20. Se reflejará la cantidad total de sumar las bases imponibles y las cuotas devengadas, siempre que sean operaciones diferentes a las que aparecen en las casillas 17 y 18.

Casillas 21 y 22. En estas casillas tiene que constar la suma de todas las bases imponibles y de todas las que se originen por la modificación de bases y cuotas diferentes a las previstas para la casilla 46 y 47.

Casillas 46 y 47. Deberán aparecer aquí la suma de todas las bases imponibles y de todas las cuotas derivadas de facturas en las que se reflejen las operaciones de los puntos 3 y 4 del artículo 80 de la Norma Foral del IVA.

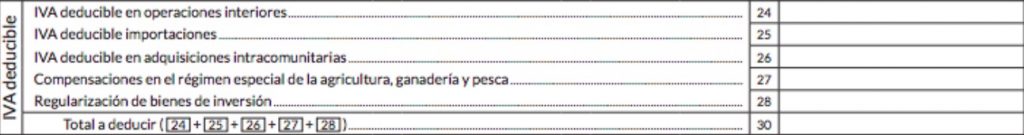

IVA deducible

Casillas 24 a 16. Aquí se tiene que poner el importe de las cuotas deducibles después de aplicar la prorrata. En caso de haber hecho operaciones en la Comunidad Europea, estas se tendrán que incluir en la casilla 26.

Casilla 27. Esta es una casilla específica para quienes se acogen al régimen especial de la agricultura, ganadería y pesca.

Casilla 28. Para deducir las inversiones hechas en períodos anteriores, antes incluso del inicio de la actividad.

Regularización de cuotas (art. 80. Cinco. 5ª Norma Foral del IVA 45).

Casilla 45. Está reservada para las modificaciones que se deban realizar a facturas ya presentadas.

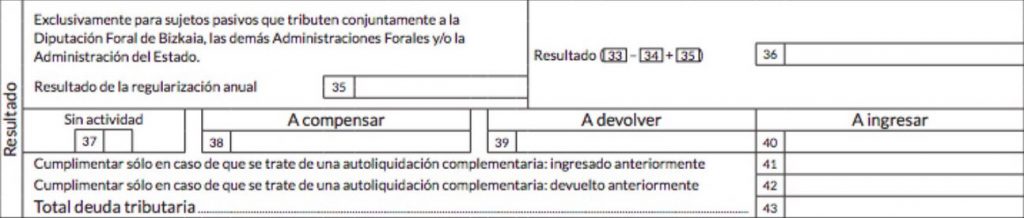

Porcentaje de tributación en Bizkaia.

Casillas 32 y 34. En la casilla 32 debe constar el porcentaje de tributación del Territorio Histórico de Bizkaia, tanto si el resultado es a devolver, como a ingresar o a compensar. En caso de que se deban compensar cuotas de períodos anteriores, tendrán que reflejarse en la casilla 34.

Resultado

Después de completar todas las casillas, se obtiene el resultado final de la autoliquidación.

Página 2 Modelo 303 Bizkaia

La segunda página del Modelo 303 es para quienes se acogen al régimen especial de criterio de caja o bien para los que se ven afectados por este régimen. Todos aquellos que se encuentren en esta situación, tendrán que rellenar las demás secciones.

Información adicional

En este espacio se añade información sobre distintas operaciones, tales como la compra de bienes corrientes o bienes de inversión.

Prorrata

Si se ha aplicado una prorrata, se debe poner una X en la Casilla 101. En el caso de haber realizado una prorrata especial, hay que indicarlo marcando la casilla 102.

Operaciones específicas

Aquí habrá que reflejar operaciones determinadas, tales como exportaciones o entregas intracomunitarias, es decir, bienes transportados al territorio de aplicación del impuesto.

Descargar el Modelo 303

Si quieres acceder al Modelo 303 Bizkaia y descargarlo en PDF, tan sólo deberás hacer clic aquí.

¿Necesitas presentar el Modelo 303? En qointax te asesoramos y controlamos cada uno de tus gastos de manera online para que no tengas que preocuparte por nada a la hora de liquidar el trimestre.

Si te ha quedado alguna duda o necesitas un gestor para retomar el control de tu negocio, no dudes en ponerte en contacto con nosotros. ¡Te esperamos!

Donde pongo la cantidad de iva pagado en la factura que he pagado a mi proveedor para reducirlo?

Hola María,

La cantidad de IVA que te puedes deducir lo puedes indicar en la casilla 57 del Modelo 303 de IVA.

Cualquier cosa nos comentas.

En que casilla pongo la deducción del iva pagado? En la 56 y 57?

Buenos días Mauge,

Cualquier otra cosa no dudes en comentarnos.

Que tengas buen día.

En el banco me han denegado el modelo 303, dicen que ya no es válido ¿ qué documento hay que descargar?

Buenos días Susana,

Desconocemos el motivo de que te hayan denegado el modelo 303 pero probablemente se trate a que primero deberás presentarlo en Hacienda a través de la sede electrónica y después generar una carta de pago que podrás entregar en el banco. Otra posibilidad que se me ocurre es que el banco te lo haya denegado porque no es una entidad colaboradora de Hacienda Foral de Bizkaia.

Espero que con esta información puedas solucionarlo.

A mi tb me ha pasado al,operar con la,BBK que parece ser no es entidad colaboradora .

Donde puedo obtener el modelo 303 para rellenar en el PC? Con la clave BAK podría presentarlo Telematicamente ?

Gracias

Hola Mercedes :),

La BBK es entidad colaboradora de Hacienda Foral de Bizkaia con lo que deberías poder hacer el pago del Modelo 303 sin problema.

El Modelo 303 lo tendrás que cumplimentar a través del programa de ayuda (dentro de BILA) y sí, con la clave BAK podrás presentarlo telemáticamente.

Cualquier otra cosa nos comentas.

Que tengas buen día.

¿Que se considera IVA deducible de operaciones interiores?

Tengo alquilado un local de mi propiedad en Bizkaia ¿que es lo que puedo deducir en el IVA (Por ejemplo; IVA del seguro del local)?

Gracias y un saludo.

Buenas tardes Ángel,

Podrás deducir aquellos gastos que estén relacionadas con la actividad que desarrollas. Justo los seguros no llevan IVA 😅, con lo que no te lo podrás deducir.

¡Hola!, leyendo vuestro artículo me surgen dos dudas. Soy nueva en todo esto de las facturaciones y declaración.

En primer lugar, ¿una factura de proveedores desde cuándo la tendríais en cuenta para declarar su IVA?, desde la fecha de emisión (véase diciembre) o desde que se paga (enero), pongamos que la fecha de pago máxima es febrero.

Y la segunda pregunta, ¿cómo declaramos los gastos en publicidad cómo Facebook ADS?, ¿son de IVA 0?, ¿dónde los señalamos?

Gracias de antemano!

Buenos días Ale,

Mira te comentamos a continuación:

– Las facturas hay que declararlas según la fecha de factura. Tú coges la factura que te envía tu proveedor y si pone 1-3-2023, la tienes que declarar en el primer trimestre de 2023.

– Los gastos de publicidad como FB Ads, los tienes que declarar como operación intracomunitaria (siempre que estés dada de alta en el ROI claro).

Espero haber podido aclarar las dudas.

Que tengas buen día.